Telefónica vende a ATC las torres de Telxius por 7.700 millones de euros

La filial de la operadora ha firmado un acuerdo con American Tower Corporation para deshacerse de su división de torres de telecomunicaciones.

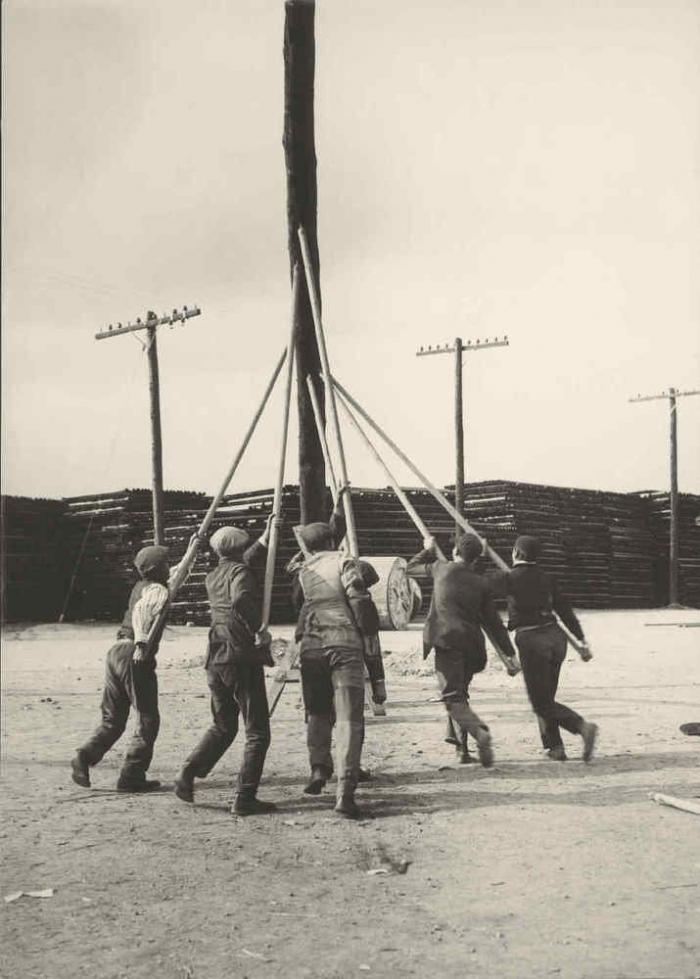

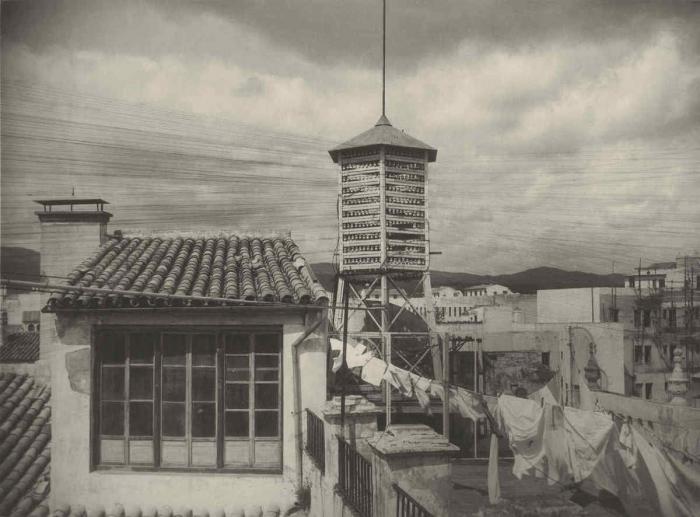

La operadora española Telefónica ha informado este miércoles de que su filial Telxius Telecom ha firmado un acuerdo con American Tower Corporation (ATC) para vender su división de torres de telecomunicaciones en Europa (España y Alemania) y en Latinoamérica (Brasil, Perú, Chile y Argentina), por 7.700 millones de euros (9.405 millones de dólares).

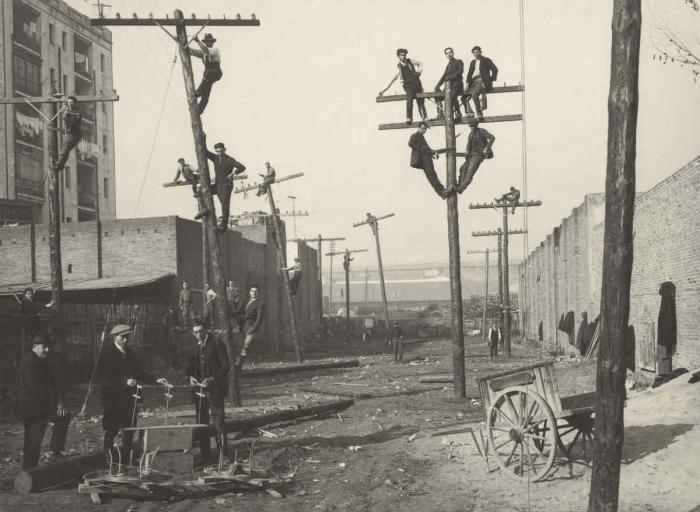

En un hecho relevante remitido a la Comisión Nacional del Mercado de Valores (CNMV), el regulador español, Telefónica ha explicado que el citado acuerdo, que se pagará en efectivo, establece la venta de un número de, aproximadamente, 30.722 emplazamientos de torres de telecomunicaciones.

El acuerdo comprende dos transacciones separadas e independientes; por una parte, la venta del negocio de Europa y, por otra, el de Latinoamérica, y el cierre de ambas operaciones se alcanzará una vez se hayan obtenido las correspondientes autorizaciones por parte de los reguladores.

El pacto contempla el mantenimiento de los actuales contratos de arrendamiento de las torres e incluye el mantenimiento del empleo por parte de American Towers Corporation.

En un comunicado, el presidente de Telefónica, José María Álvarez-Pallete, ha destacado que la operación tiene sentido estratégico dentro de la hoja de ruta del grupo.

“American Towers era nuestro segundo proveedor tras Telxius”, ha añadido Álvarez-Pallete, para quien, tras esta gran operación, el grupo seguirá centrado en sus objetivos “más ambiciosos” que son la integración de O2 con Virgin en el Reino Unido, la compra de los activos móviles de Oi en Brasil y la reducción de la deuda”.

Tras esta operación, American Tower se convierte en el primer proveedor de Telefónica tanto en Europa como en América Latina, y mantiene su condición de socio en proyectos estratégicos en Brasil, Argentina y Colombia.

La plusvalía atribuible a Telefónica se estima que ascenderá, aproximadamente, a 3.500 millones de euros (4.275 millones de dólares).

Una vez completada la operación, la deuda financiera neta del Grupo Telefónica se reducirá aproximadamente en 4.600 millones de euros (5.618 millones de dólares) y el ratio de apalancamiento (Deuda Neta/OIBDAaL) en aproximadamente 0,3 veces.

Esta operación se encuadra en la estrategia del Grupo Telefónica, que contempla, entre otros objetivos, una política activa de gestión de cartera de sus negocios y activos, basada en la creación de valor y acelerando, al mismo tiempo, la reducción de deuda orgánica.