BBVA y Sabadell retoman las negociaciones para una fusión

La entidad financiera presidida por Carlos Torres ha contratado a JP Morgan y el banco presidido por Josep Oliu a Goldman Sachs para abordar las negociaciones.

Suenan campanas de boda. Dos de los bancos más importantes de España, BBVA y Banco Sabadell, han contratado a varios asesores externos para explorar una fusión entre ambos, según ha adelantado El Confidencial.

La entidad financiera presidida por Carlos Torres ha contratado al banco estadounidense JP Morgan y al despacho de abogados Garrigues para abordar las negociaciones. Por su parte, la entidad capitaneada por Josep Oliu ha hecho lo propio con Goldman Sachs y el despacho Uría Menéndez.

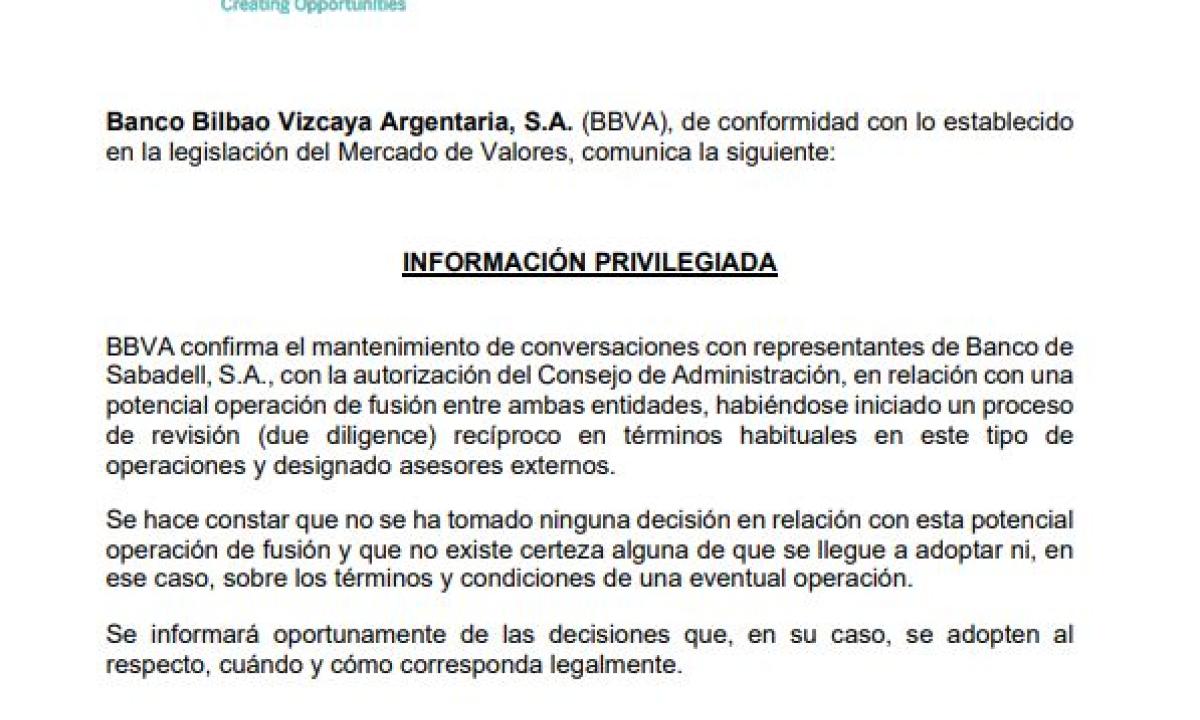

Tras la publicación de esa información, BBVA ha confirmado que mantiene conversaciones con representantes de Banco Sabadell para una potencial operación de fusión entre ambas entidades en una información remitida a la Comisión Nacional del Mercado de Valores (CNMV).

Eso sí, la negociación se encuentra todavía en una etapa muy incipiente. “Se hace constar que no se ha tomado ninguna decisión en relación con esta potencial operación de fusión y que no existe certeza alguna de que se llegue a adoptar ni, en ese caso, sobre los términos y condiciones de una eventual operación. Se informará oportunamente de las decisiones que, en su caso, se adopten al respecto, cuando y como corresponda legalmente”, ha asegurado el BBVA.

Esta es la información privilegiada (antiguo hecho relevante) remitida a la CNMV a las 17:47 horas tras cerrar el mercado:

Un cuarto de hora más tarde, Sabadell ha remitido su información relevante a la CNMV confirmando también las conversiones con BBVA.

Un grupo con 963.000 millones de euros en activos

Se trata de la tercera boda bancaria anunciada en los últimos dos meses, ya que anteriormente CaixaBank anunció su intención de absorber a Bankia y Liberbank retomó las negociaciones para unirse a Unicaja.

La unión de BBVA y Sabadell daría lugar a una entidad financiera con activos valorados en 963.000 millones de euros y con presencia en España, Turquía, Reino Unido y 10 países de Latinoamérica, entre los que destaca México.

La nueva entidad financiera contaría con unos 600.000 millones en activos en España. Su tamaño sería similar al de la unión de CaixaBank y Bankia, con activos por valor de 650.000 millones. Ambos grupos bancarios se situarían muy por encima del negocio que tiene Santander en el país.

Gracias a esta unión, BBVA entraría en el mercado de Reino Unido de la mano de TSB Bank, la filial británica de Sabadell. Allí competiría de lleno con su principal rival, Santander, ya que su filial Santander UK es uno de los bancos más importantes del país.

Los rumores de boda sonaban desde hace tiempo, especialmente en el caso de Sabadell. El BCE y el Banco de España piden desde hace tiempo que se produzcan fusiones bancarias para mejorar la rentabilidad y reducir los costes.

Los mercados financieros daban por descontada la unión de estos dos bancos. Una apuesta que ha resultado clara este lunes después del anuncio de la venta de la filial de BBVA en Estados Unidos.

El grupo estadounidense de servicios financieros PNC tiene previsto abonar 11.600 millones de dólares (9.700 millones de euros) en efectivo. Una parte de ese dinero se destinaría a la absorción del banco catalán.

Si no se hubiera producido la venta de este filial, BBVA hubiera tenido que realizar una ampliación de capital para poder comprar a Sabadell, una operación con mucho riesgo es un momento de crisis económica.

Tras el anuncio de BBVA, estos dos bancos han protagonizado la sesión de este lunes de la Bolsa española desde primera hora de la mañana. Ambos bancos subían en torno al 20% desde los primeros minutos de la mañana.

Finalmente, las acciones de BBVA han cerrado la sesión con una subida del 15,25%. Por su parte los títulos de Sabadell se han convertido en los ganadores de la sesión al dispararse un 24,59%.