Fondos de pensiones: es tiempo de planificar

Tener un fondo de pensiones implica una reducción de la base imponible en el IRPF; esto es, nos ahorraremos una cantidad equivalente al resultado de multiplicar el importe que aportemos al plan (3.000 euros, por ejemplo) por nuestro tipo marginal.

Se acerca el final del año y aumentan las consultas para planificar las inversiones y desinversiones que hacer antes del 31 de diciembre y que optimicen el pago de impuestos. Tiene sentido que este ejercicio se realice ahora, ya que la incertidumbre sobre los ingresos del conjunto del año es menor y, además, se sabe si contamos con plusvalías o minusvalías en inversiones financieras y/o inmobiliarias. Tal vez esta lógica de esperar a final de año es la que lleva a replicarla a otras decisiones como la aportación a un fondo de pensiones.

Vaya por delante nuestra recomendación de invertir en este vehículo de previsión social, aprovechando así la clara ventaja fiscal que supone. En concreto, una reducción de la base imponible en el IRPF; esto es, nos ahorraremos una cantidad equivalente al resultado de multiplicar el importe que aportemos al plan (3.000 euros, por ejemplo) por nuestro tipo marginal. Si suponemos que éste es del 30%, el resultado es claro: un ahorro presente de 900 euros. Pero además de la ventaja fiscal actual, es muy relevante la generación de una cultura del ahorro a largo plazo. Así, aportando a un plan de pensiones, aunque sean cantidades pequeñas, estamos construyendo nuestra capacidad futura de gasto, estamos tratando de mantener un poder adquisitivo en el momento en el que nos jubilemos. Evidentemente, esta afirmación dependerá de la edad de cada uno, pero cuanto más joven sea, más sentido tiene invertir en un fondo de pensiones. Sé que se suele considerar lo contrario (se incide más que inviertan en fondos de pensiones personas de más edad), pero para mí es prioritario que se generalice la cultura del ahorro a largo plazo, especialmente entre los más jóvenes. Aunque sean pequeñas cantidades, aunque apenas sean 10 euros al mes. Esa disciplina ayudará a ser consciente de la utilidad de contar con fuentes de ahorro complementarias a la pensión pública.

Si bien la prioridad debe ser convencer a los jóvenes a ahorrar a largo plazo, otra de mis intenciones es recomendar a las personas de más edad y, por lo tanto, previsiblemente con más capacidad de ahorro, aprovechar al máximo el límite de aportación anual que, por cierto, cambiará a partir del próximo mes de enero. En 2014, un menor de 50 años podrá aportar hasta 10.000 euros y para quien tenga más edad, el límite es de 12.500 euros (con una restricción adicional: el 30% o el 50% de los rendimientos netos del trabajo). Aprovéchese, ya que, como decía, a partir de 2015 el límite será de 8.000 euros.

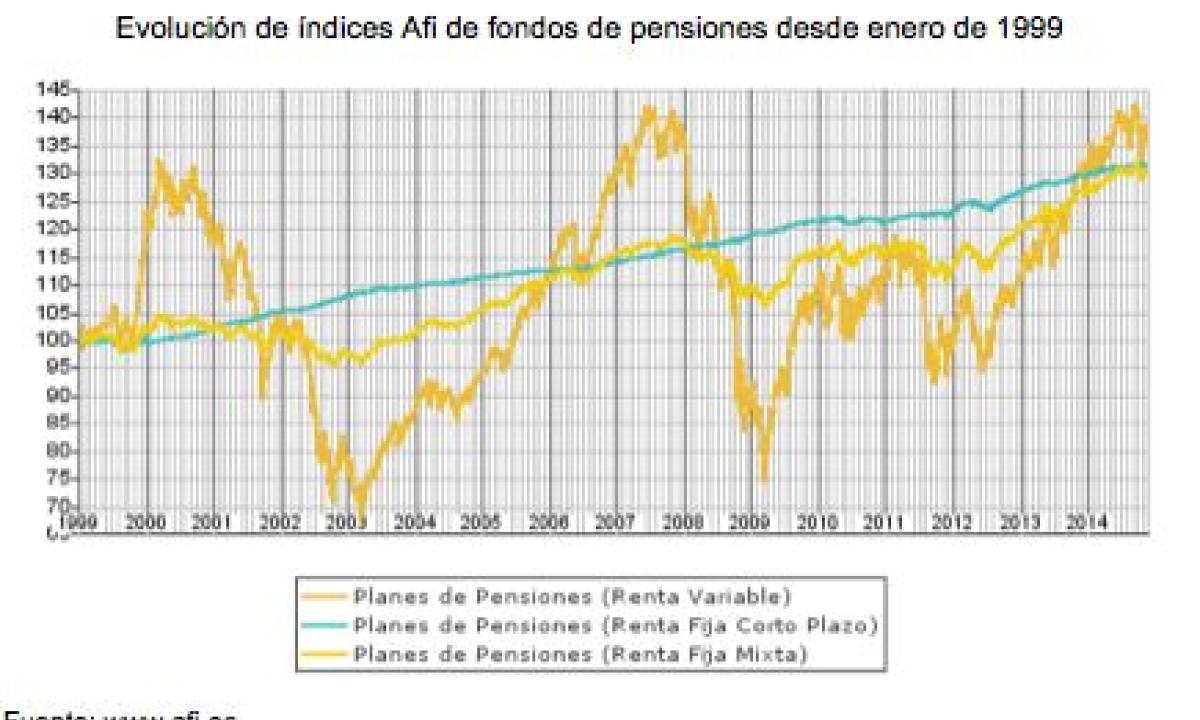

Pero junto con el efecto fiscal, el otro elemento sobre el que queremos llamar la atención es el financiero. En dos vertientes. Por un lado, se debe elegir la categoría del fondo en el que quiere invertir: monetario, renta fija, renta variable, mixto o garantizados. En el gráfico siguiente, se compara su evolución medida a través de los índices Afi de fondos de pensiones (calculados con los valores liquidativos de los fondos comercializados en España). Se comprueba que los resultados son muy diferentes según el momento en el que comience la inversión, por más que sea desconcertante que, si comenzó en 1999, la revalorización sea prácticamente la misma independientemente de la categoría.

Una vez elegida la categoría (por ejemplo, renta variable), el siguiente paso es seleccionar correctamente el plan de pensiones. Para ello es útil una comparación histórica de su evolución con el resto de planes de la categoría. Si bien es cierto que rentabilidades pasadas no garantizan rentabilidades futuras, es un hecho claro que las comisiones de gestión impactan en la revalorización. Así, aunque se han reducido los límites máximos de las comisiones de gestión (hasta el 1,5% sobre el patrimonio o el 1,2% sobre el patrimonio y el 9% sobre resultados), es posible encontrar diferencias significativas.

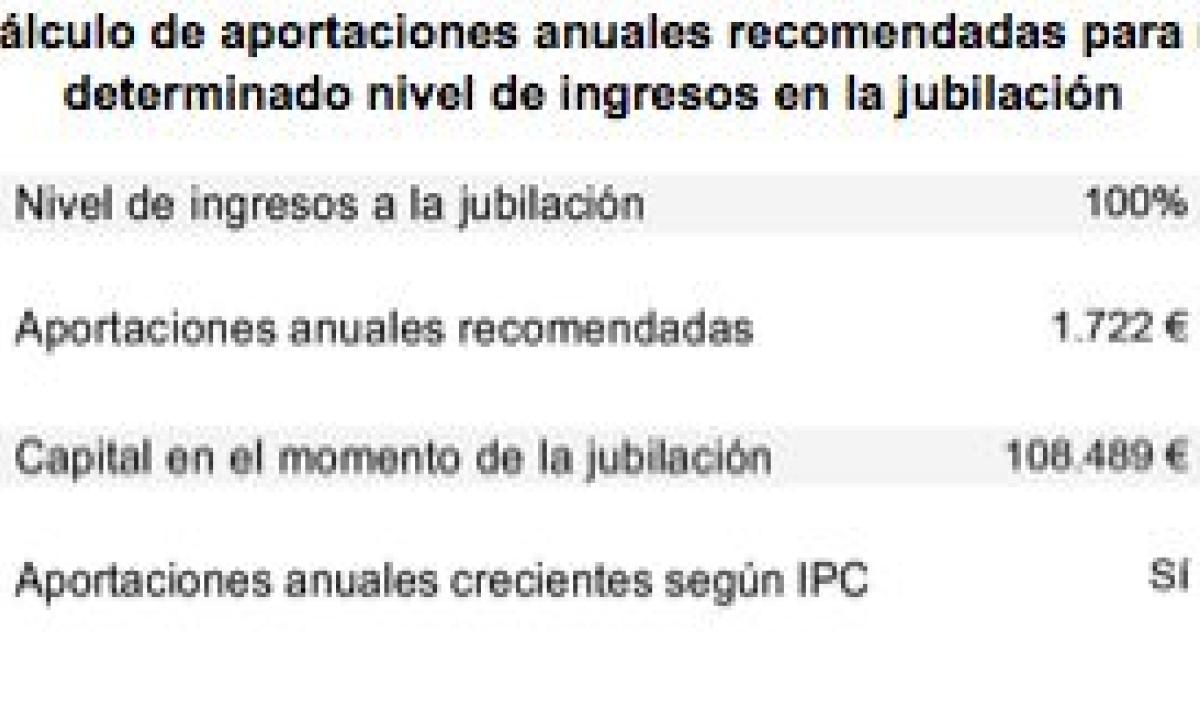

Conclusión: invierta en un fondo de pensiones aprovechando su fiscalidad ventajosa. Si tiene capacidad de ahorro, invierta al máximo en este 2014, dado que a partir del próximo año el límite se reducirá. Para elegir la categoría, analice la evolución histórica y compárela con su perfil de riesgo. Sea exigente eligiendo el fondo concreto, teniendo en cuenta no sólo rentabilidades pasadas sino también comisiones. Desde luego, en este caso, la oferta no es reducida, más bien todo lo contrario: podría decirse que hay un elevado (¿excesivo?) número de fondos. Para poder elegir uno en concreto, resultan muy útiles los comparadores de fondos. Pero estas herramientas no solo permiten seleccionar el mejor fondo, sino que también realizan cálculos sobre el importe que invertir, sobre el capital que previsiblemente se puede obtener en una fecha futura, etc.