La titulización: en busca del crédito perdido

El problema de las titulizaciones y su mala reputación no está, por tanto, en la titulización estándar. Si en los próximos meses leemos que las entidades españolas vuelven a vender titulizaciones, no nos echemos las manos a la cabeza. Sería una buena señal.

Si a cualquiera de nosotros nos hubieran preguntado antes de 2008 qué es una titulización probablemente habríamos respondido "tituqué...". Pero si nos hacen hoy la misma pregunta estoy convencido de que casi todos tendríamos algo que decir. También apostaría a que más de uno y de dos daría alguna respuesta relacionada con las hipotecas subprime o con el empaquetamiento de hipotecas. Para centrar el tiro hoy vamos a por nota en nuestra preparación financiera e intentaremos aclarar algunas de las leyendas urbanas que se han creado alrededor de la titulización.

La titulización -o ABS como es denominada globalmente por sus siglas en inglés (Asset Backed Securities)-, es un proceso doble mediante el cual por un lado se agrupan activos homogéneos ilíquidos (no necesariamente bancarios) y por otro se emiten bonos respaldados por ese grupo de activos. El ejemplo más conocido es el de las hipotecas, pero podríamos pensar en titulizaciones de préstamos a pymes, de préstamos para el consumo, de los derechos de cobro de las compañías eléctricas por el déficit tarifario o incluso de la facturación futura por la venta de entradas en los estadios de fútbol (así se financió, de hecho, la construcción del Emirates Stadium, el campo de fútbol del Arsenal inglés).

Pensemos en el ejemplo de las hipotecas: un banco tiene 10.000 hipotecas de 100.000€ cada una. Las agrupa y vende bonos por el mismo valor de las hipotecas (1.000 millones de euros). Estos bonos los compran distintos inversores (fondos de inversión, bancos, compañías de seguros,...) que pagan a la entidad el importe comprado.

¿Qué sucede con los deudores de las hipotecas? Nada, en el sentido en que en España el banco que dio los préstamos sigue siendo el que mantiene la relación con el cliente y, de hecho, este cliente ni siquiera sabrá si su hipoteca está titulizada o no.

¿Qué beneficios tiene la entidad financiera al titulizar? Al vender los bonos consigue liquidez, por lo que el dinero de un préstamo concedido a largo plazo lo recupera en el momento de titulizarlo sin necesidad de tener que esperar a que durante años el deudor lo amortice. Este hecho hace que el banco obtenga liquidez y pueda conceder más préstamos, por lo que el precio de las nuevas hipotecas (el interés que pagamos por ellas) se reduce y los plazos pueden alargarse, con lo que más personas tendrán acceso a financiación. Esta es la razón por la que Mario Draghi, presidente del Banco Central Europeo (BCE), aseguró en su última rueda de prensa que la reactivación del crédito a las pymes pasa por la reactivación del mercado de titulizaciones de préstamos a pymes, e incluso podría promover la compra directa de estos bonos por el propio BCE.

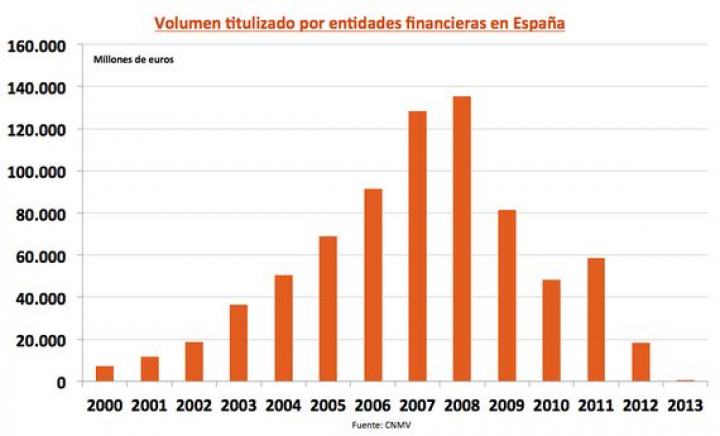

¿Qué pasa si no se encuentra comprador para los bonos? Esta situación es la que acontece en España desde el comienzo de la crisis debido a las malas perspectivas de crecimiento y la contaminación de la imagen de las titulizaciones por la crisis subprime en EEUU. En estos casos los bonos son comprados por la propia entidad que los emite y podrá presentar parte de estos bonos como aval para que el BCE le preste dinero.

¿Cómo se pagan los bonos? Los bonistas cobran en la medida en que las hipotecas se van repagando, porque no se puede pagar a los bonistas con otros fondos que no sean los que surgen del pago de esas hipotecas. Por esta razón, si la morosidad aumenta, son los compradores de los bonos los que no recuperarían parte de su inversión. Sin embargo, los bonos emitidos se estructuran en tramos de distinto riesgo, por lo que un inversor puede comprar un bono de titulización cuyo riesgo de impago sea bajo.

Una de las grandes críticas que se hace a la titulización estriba en que al transferir a los inversores de los bonos el riesgo de los hipotecas, las entidades financieras pueden tener incentivos a conceder hipotecas sin tener en cuenta el riesgo de impago de éstas y dar así hipotecas subprime. Es una crítica fundamentada para el mercado en EEUU, pero no válida para España donde las entidades financieras recompraban los bonos con mayor riesgo de cada titulización, de forma que el riesgo de impago seguía recayendo en ellas.

El problema de las titulizaciones y su mala reputación no está, por tanto, en la titulización estándar que se ha llevado a cabo en España y en la mayoría de los países de Europa. Y conviene tener en cuenta que la reactivación del crédito puede estar muy vinculada a la recuperación de la confianza en el mercado de titulizaciones. Así que, si en los próximos meses leemos en prensa que las entidades españolas vuelven a vender titulizaciones, no nos echemos las manos a la cabeza y crucemos los dedos para que leamos noticias de este tipo todas las semanas. Sería una buena señal.